|

Автор По материалам компании «Украинская Полимерная Группа» Рынок трубного полиэтилена и полиэтиленовых труб на протяжении нескольких лет продолжает быть одним из самых быстрорастущих промышленных рынков Украины. Это прямое следствие, во-первых, развития газотранcпортного и водного хозяйства страны, во-вторых, острой потребности в замене изношенных действующих коммуникаций и, в-третьих, успешной конкуренции полимерных труб с трубами из традиционных материалов (стальными, чугунными, бетонными, асбестоцементными).

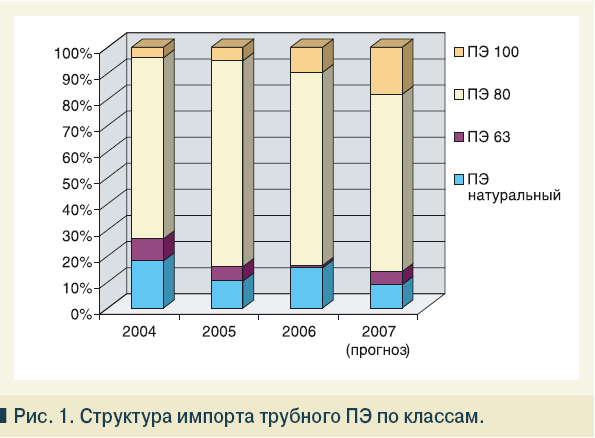

Сырьевая база В Украине трубный полиэтилен (ТПЭ) не производится, поэтому отечественная продукция изготовляется полностью из зарубежного сырья. Во многом ситуация для Украины зависит от спроса на внешних рынках, который, в свою очередь, определяется темпами роста мировой экономики. Практика показывает: выигрывает только тот производитель труб, который обеспечивает себя сырьем с учетом его качества и сезонных колебаний цен. В 2006 г. тенденции насыщения рынка трубным полиэтиленом практически не разошлись с прогнозируемыми ( табл. 1, рис. 1 ).

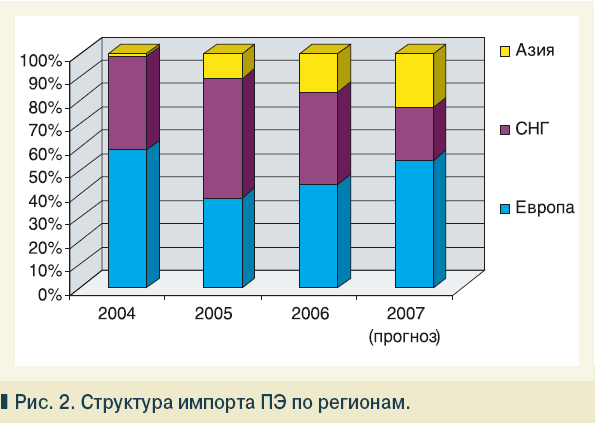

Как и ожидалось, в 2006 г. доля ПЭ 63 снизилась до 1% (350 т). Европейские производители отказались от этой марки полиэтилена уже давно, а в 2006 г. он должен был быть снят с производства и такими крупными российскими предприятиями, как «Казаньоргсинтез» и «Ставропольполимер». По прогнозам на 2007 г. эта марка полиэтилена не должна уже была фигурировать на рынке Украины. Однако, ситуация меняется в связи с модернизацией производства ТПЭ на ОАО «Казаньоргсинтез». Предприятие продолжает наращивать мощности. В 2007 г. планируется выпустить до 80 000 т трубного полиэтилена, по технологическим причинам весь этот объем не может приходиться на ПЭ 80, таким образом, будет продолжено производство материала 273-79, а значит, некоторое количество ПЭ 63 (до 2 000 т) будет предложено украинским производителям-трубникам. Поставки основной трубной марки ПЭ 80 в 2006 г. продолжали составлять львиную долю — 27 635 т (74%). Это на 6% меньше по сравнению с 2005 г., такое процентное уменьшение обусловлено увеличением на рынке доли ПЭ 100. В 2007 г. доля ПЭ 80 будет оставаться преобладающей с небольшим снижением (68%, но при увеличении объема — 30 000 т). Стремление ведущих украинских производителей работать с более качественным сырьем продолжает повышать акции ПЭ 100. Трубная продукция с улучшенными качествами, а трубы из ПЭ 100 имеют повышенные зносостойкость, устойчивость к быстрому распространению трещин и долговременную прочность, вызывает все больший интерес у строительных и подрядных организаций. Так, по сравнению с 2005 г., когда доля ПЭ 100 составляла 5% рынка, в 2006 г. его потребление возросло до 10%. По прогнозам специалистов, в 2007 г. оно, возможно, достигнет 18%. Особо хочется прокомментировать ситуацию с натуральным полиэтиленом. Наметившаяся тенденция по снижению его потребления в 2005 г. (на 8% по сравнению с 2004 г.), к сожалению, сошла на нет, и наоборот, наблюдается негативный рост доли натурального полиэтилена в общем объеме потребления сырья. В 2006 г. доля натурального полиэтилена возросла до 15% от общего объема, что составило 5 762 т. В 2007 г. прогнозируется незначительное снижение потребления натурального полиэтилена (4000 т — 9% от общего объема), связанное с выходом на рынок ПЭ 63. Такие цифры уже настораживают. Это говорит о том, что у некоторых производителей культура производства полиэтиленовых труб находится на низком уровне. Ведь качество труб, изготовленных из такого сырья, не может соответствовать предъявляемым требованиям. Некачественная продукция же подрывает доверие у потребителей ко всей отрасли в целом. География рынка сырья Происхождение ПЭ сырья, импортируемого в Украину, поделено регионально: Европа, страны СНГ и Азия. Проанализируем это распределение ( табл. 2, рис. 2 ).

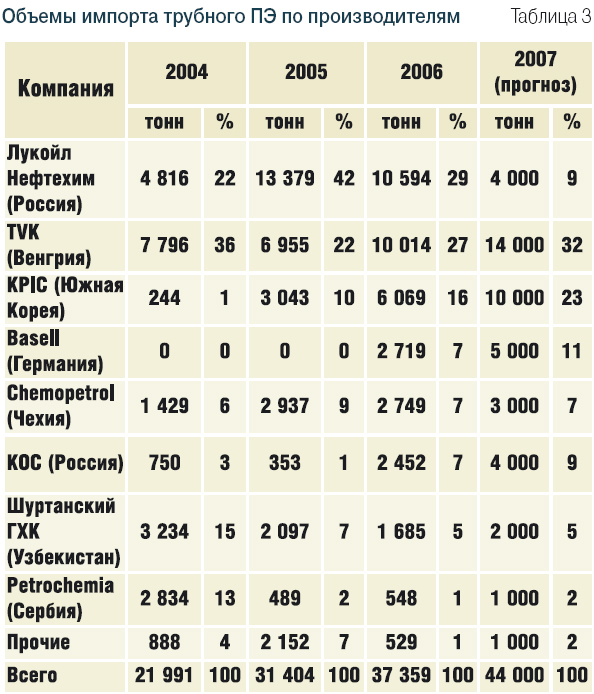

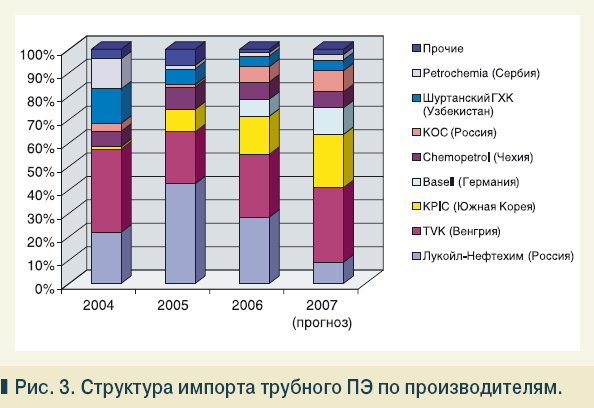

Продолжается активное продвижение на рынке продукции Азиатского региона. За три года присутствия в Украине ее доля возросла с символического 1% в 2004 г. до 16% в 2006 г. По прогнозам, такой подъем будет продолжаться и в 2007 г. достигнет 23%. Доля полиэтилена производства стран СНГ в 2006 г. несколько снизилась: после прироста в 2005 г. (51%) наблюдается заметное снижение (39%). Это обусловлено тем, что основными фигурами этого регионального сегмента являются российские компании «Лукойл-Нефтехим» и «Казаньоргсинтез». В 2006 г. в России наблюдалось динамичное развитие ЖКХ, обусловившее дефицит на внутреннем рынке потребления полимеров, т.е. импорт соответственно уменьшился. Даже наращивание производственных мощностей ОАО «Казаньоргсинтез» не изменит тенденцию снижения, которая прогнозируется и на 2007 г. (на 16% по сравнению с 2006 г.). Что касается продукции Европейского региона, то стабильно высокое качество обеспечило ей в 2006 г. значительную долю на рынке трубного полиэтилена Украины — 45%. Все больше украинских производителей предпочитают использовать в производственном цикле качественное сырье. В 2007 г. доля европейских производителей возрастет и составит ~ 54%. Расстановка сил Украинский рынок ТПЭ сегодня практически структурирован — 99% продаж приходится на торговые марки 8 крупнейших производителей. Основными операторами отечественного рынка трубного полиэтилена являются «Лукойл-Нефтехим» (Россия), TVK (Венгрия), KPIC (Южная Корея), Basell (Германия), Chemopetrol (Чехия), «Казаньоргсинтез» (Россия), Шуртанский ГХК (Узбекистан) и Petrochemia (Сербия). На долю прочих компаний приходится 1%. Проанализируем расстановку сил и прогнозы на будущее среди крупнейших игроков рынка полиэтилена Украины ( табл. 3, рис. 3 ).

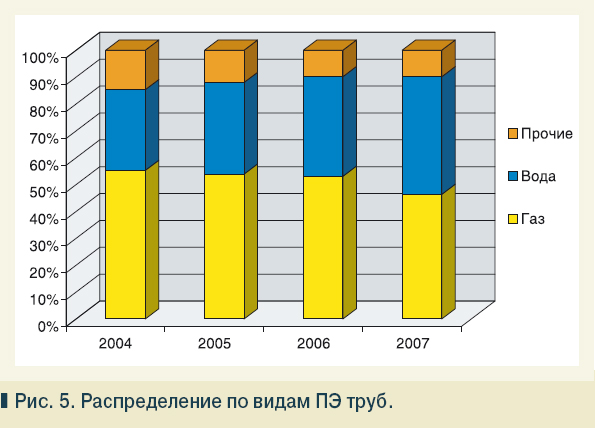

Первое место, по итогам 2006 г., пока принадлежит российской компании «Лукойл-Нефтехим».Однако если в 2005 г. ее доля составляла 42%, то в 2006 г. — только 29%. Как уже говорилось, это вызвано увеличением внутренней потребности ЖКХ России в трубном полиэтилене. Так же на уменьшение доли этого поставщика повлиял переход его основного партнера, Рубежанского трубного завода, на полиэтилен немецкой фирмы Basell. Если дефицит в ТПЭ в России будет продолжаться, то, по прогнозам, в 2007 г. доля «Лукойл-Нефтехим» на Украине уменьшится до 9%. Прекрасно чувствует себя на рынке венгерская фирма TVK.Доля ее продукции (вопреки предыдущим прогнозам) продолжает повышаться: 2005 г. — 22%, 2006 г.— 27%. Руководство фирмы информировало потенциальных покупателей, что производство ПЭ 80 будет интенсифицировано и доля сырья TVK в 2007 г. может возрасти до 32%. В 2006 г. на третью ступеньку среди поставщиков сырья уверенно поднялась южно-корейская компания КРІС — 16% от общего количества. В 2007 г. ее доля может составить 23%. Особо хочется отметить немецкую компанию Basell, специализирующуюся на поставках ПЭ 100. За первый год работы на рынке Украины этой компании удалось обеспечить себе 7% от общей доли поставок сырья. Такая ситуация подтверждает тенденцию успешного развития рынка ПЭ 100 в Украине. В 2007 г. прогнозная доля компании составит 11%. Чешская фирма Chemopetrol продолжает удерживать 7%, и в 2007 г. эта цифра вряд ли увеличится. Среди российских поставщиков трубного ПЭ позитивная динамика наблюдается у ОАО «Казаньоргсинтез»: 2005 г. — 1%, 2006 г. — 7%. В настоящее время «Казаньоргсинтез» предполагает существенно увеличить выпуск продукции за счет наращивания производственных мощностей, т.е. доля импорта в Украину может соответственно увеличиваться (до 9% в 2007 г.). Поступления в Украину продукции Шуртанского ГХК последние три года имели четкую тенденцию к снижению: 2004 г. — 15%, 2005 г. — 7%,2006 г.— 5%. Однако следует отметить, что сейчас это снижение приостановилось и в 2007 г. ожидается, что доля Шуртанского полиэтилена будет держаться на уровне 5%, следовательно, в абсолютном отношении количество поставок увеличится. Учитывая качество этого сырья, для потребителя складывается негативная ситуация. Продолжает терять позиции сербская фирма Petrochemia — ее доля составляет 1-2%. На долю остальных поставщиков сырья пришелся всего 1%. Это такие фирмы, как бельгийская Innovene , французкий Total Petrochemical , шведский Borealis и др. В 2007 г. их доля вряд ли поднимется выше 2%. Не все вышеперечисленные фирмы и компании имеют официальные представительства в Украине, поэтому практический каждый производитель ПЭ труб сотрудничает с трейдерами трубного полиэтилена. В настоящее время поставками полиэтилена в Украине занимаются около 35 предприятий. Однако объемы их поставок очень разнятся: 96% приходится на 25 фирм и 4% — на долю остальных. Крупнейшим среди украинских трейдеров продолжает оставаться «Украинская полимерная группа» (17,5%). Далее следует отметить «Реал Пласт» (12,68%), «Сервисоптторг», «Химэкси» (3,23%), «Альфа-Донецк» (3,18%). Остальные предприятия пока не преодолели планку 3% (вплотную к группе лидеров приблизился «Нефтехим» (2,92%). Следует отметить, что такие крупные предприятия, как Рубежанский трубный завод и ЗАО «Поливтор», закупают ТПЭ для собственных нужд через свои торговые дома. По сравнению с 2005 г. поставки трубного ПЭ увеличились на 5 745 т. (2005 г. — 31 403 т, 2006 г.— 37 148 т). Цены на полиэтилен 2006 год стал полной противоположностью года 2005. Если 2005 г.был годом минимумов, то 2006 г. — годом максимумов. Исторический максимум пережили цены на нефть и этилен, а полиэтилен достиг, по меньшей мере, десятилетнего максимума. Причин, видимо, несколько. Непрекращавшийся в первой половине 2006 г. рост цен на нефть, вероятно, вызвал у многих производителей и потребителей полиолефинов синдром «инфляционного ожидания» — близкого и неминуемого повышения цен на все энергоносители, и как следствие, на энергоемкие олефины и полиолефины. Во-вторых, рост потребления этилена индустрией пластмасс значительно опередил анонсированное увеличение мировых мощностей по его производству. Не последнюю роль в этом сыграли антидемпинговые пошлины Евросоюза на нефтехимическую продукцию из Китая. Первой на них отреагировала Турция, традиционно ориентированная в равной мере на Запад и на Восток. На фоне сезонного роста потребления трубного полиэтилена в Турции, не имеющей собственного производства, объявление в 20-х числах августа решения Еврокомиссии о том, что пошлина будет применяться к товарам, поступившим после 30 сентября, вызвало взрыв цен на ПНД в Европе. По некоторым видам ПЭ увеличение цен за 34-ю неделю составило более 200 долларов за тонну на условиях «CFR турецкий порт». Цены на трубные марки полиэтилена российского производства следовали мировым тенденциям. Всего с января по сентябрь 2006 г. цены увеличились не менее чем на 25%, однако дефицита избежать не удалось. Главная причина — остановки на плановые и внеплановые ремонты российских производителей, которые за 2006 г. недопоставили на рынок в общей сложности 20-25 тыс. тонн ТПЭ. В IV кв., несмотря на межсезонье, значительных изменений цен не произошло. К сожалению, несмотря на взрывной рост цен в ушедшем году и некоторую стабилизацию в IV кв., видимых причин для их чувствительного снижения, по крайней мере, в ближайшие 4-6 месяцев нет. Структура потребления Импортированный трубный полиэтилен применяется отечественными предприятиями для производства напорных труб, используемых в газо- и водоснабжении («газ» и «вода» в табл. 4, рис. 5 ), труб для безнапорной канализации, для защиты кабелей связи, а также труб-оболочек.

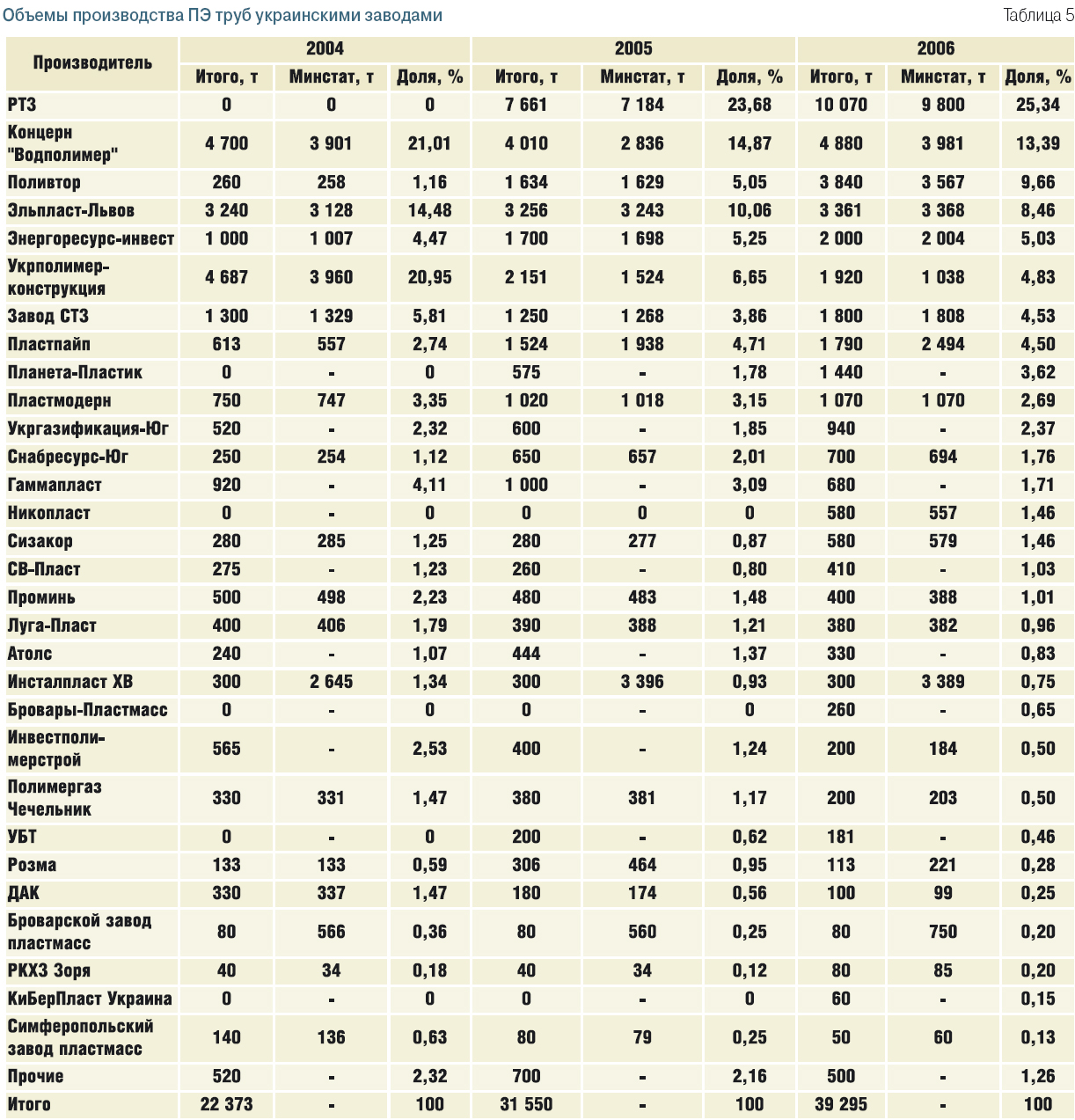

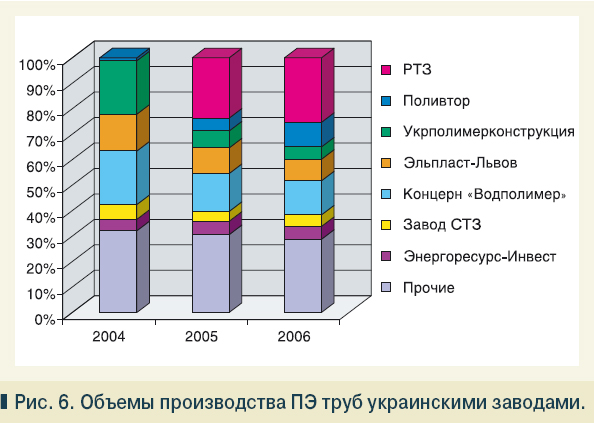

С 2004 г. наблюдается незначительный рост потребления газовых труб в Украине. Это приводит к тому, что их доля в общем производстве полиэтиленовых труб остается практически неизменной (53% в 2006 г. по сравнению с 55% в 2004 г.) и даже снизится в 2007 г., по нашим прогнозам, до 46%. Такое положение обусловлено тем, что основная часть этой продукции используется в объектах, средства на строительство которых выделяются из бюджета, а субвенции на газификацию уменьшаются. Потребление газовых труб ощутимо снизилось бы уже в 2006 г., так как реальное падение потребления составило порядка 9%. Прирост же потребления создала программа газификации в размере около 410 млн грн. (что эквивалентно выделению субвенций из госбюджета в 2006 г.), проводившаяся в прошлом году по шести западным облгазам, средства на которую выделил ДК «Укртрансгаз». Объемы производимых в Украине водопроводных труб, напротив, показывают устойчивый рост, как в абсолютном, так и в относительном выражении (37% в 2006 г. по сравнению с 30% в 2004 г.) и, по нашим прогнозам, составят 44% в 2007 г. Рост потребления водопроводных труб объясняется большой изношенностью проложенных коммуникаций ЖКХ, водопроводных труб, а также использованием в последнее время полиэтиленовых труб больших диаметров при строительстве магистральных водопроводов. Для производства водопроводных труб, особенно больших диаметров, предпочтительнее как с технической, так и с экономической стороны использовать материал класса ПЭ 100, что способствовало увеличению его доли в 2006 г. до 10%, а в 2007 г., по нашим прогнозам, — до 18%. В гамме полиэтиленовых труб наблюдается также небольшой рост потребления труб-оболочек для предизолированных труб, канализационных труб из полиэтилена, а также труб для безнапорной канализации (типа «спиро» и других). Производство таких труб выросло с 3,3 тыс. т в 2004 г. до 3,9 тыс. т в 2006 г. и достигнет, по нашим прогнозам, 4,5 тыс. т в 2007 г. Производители ПЭ труб Мы провели анализ производства полиэтиленовых труб 40 отечественными предприятиями. В табл. 5 представлены суммарные объемы производства (по аналитическим данным и по данным Министерства статистики Украины), а также доли рынка, приходящиеся на эти предприятия с 2004 г. по 2006 г.

При этом предприятия классифицированы по количеству произведенной ими трубы в 2006 г. Те компании, чьи объемы производства в 2006 г. составили менее 50 т, отнесены к строке «Прочие». Среди лидеров, компаний-производителей трубной продукции стоит отметить ООО «Рубежанский трубный завод» (г. Рубежное, Луганская обл.), концерн «Водполимер» (г. Борисполь, Киевская обл., НПФ «Водполимер», ООО «Укрпластпереработка»), ОАО «Поливтор» (АР Крым, г. Kрасноперекопск), ООО «Эльпласт-Львов» (г. Городок, Львовская обл.), корпорацию «Энергоресурс-инвест» (г. Львов), ООО «Укрполимерконс трукция» (г. Киев),ОАО «Завод сантехнических заготовок» (г. Киев), ООО «Пластпайп» (г. Ивано-Франковск) и ООО «Планета Пластик» (г.Ирпень, Киевская обл.). Причем, если шесть из них занимаются производством главным образом напорных труб, то «Энергоресурс-инвест» и ЗСТЗ — труб-оболочек. На эти компании в 2006 г. пришлось суммарно 80% полиэтиленовой трубной продукции Украины ( рис. 6 ). Наиболее динамично развивающимися компаниями являются Рубежанский трубный завод, «Поливтор» и «Планета Пластик», увеличение объема производства которых повлияло на увеличение их доли в рынке трубы. Объемы производства остальных компаний-лидеров изменились несущественно, что привело к уменьшению их рыночной доли («Водполимер», «Эльпласт» и «УПК») или практически не изменило их позиции на рынке («Энергоресурс-инвест», ЗСТЗ,«Пластпайп»).

Среди остальных компаний, на которые приходится около 20% рынка, стоит отметить нарастившие объемы выпуска ООО «Укргазификация-Юг» (г. Одесса), ОАО «Сизакор» (г. Симферополь), а также компанию «Пластмодерн». В 2006 г. на рынок полиэтиленовых труб Украины вышли ООО «Бровары пластмасс» (г. Борисполь, Киевская обл.), ООО «НЗПТ «Никопласт» (г. Никополь, Запорожская обл.), ООО «КиБерПласт Украина» (г. Градижск,Полтавская обл.). Значительное расхождение аналитических данных с данными Минстата по компаниям «Пластпайп», «Инсталлпласт-ХВ», «Розма», «Броварской завод пластмасс» объясняется тем, что анализировалось только производство полиэтиленовых труб, тогда как в Минстат поступают данные о произведенных предприятием всех полимерных трубах (ПЕ, ПВХ и др.); по «Водполимеру» разница объясняется наличием в концерне большого количества площадок, данные по производству на которых не всегда оперативно поступают в Министерство статистики. Также представляет интерес вопрос обеспечения произведенной трубы необходимым количеством привозного сырья (напомним, трубный полиэтилен в Украине не производится). Очевидно, что на Украине ≈ наблюдается его дефицит (см. табл. 1,табл. 5 ), т.е. сырья в Украину поступает меньше, чем производится из него трубы. Причем, если в 2004 г. такая нехватка составляла 383 т, в 2005 г. — немного снизилась до 146 т, а в 2006 г. выросла — 1 936 т. Чем же можно объяснить подобную ситуацию, противоречащую закону сохранения массы? Вероятно, не достающие около 2 тыс. т полиэтилена (2006 г.), можно отнести на счет вторичного полиэтилена, полиэтилена нетрубных марок, а также отходов различных полимерных производств. ■ Информация представлена на основании материалов Market Report Company |